Het gaat goed met de supermarkt. Veel van de omzet die tijdens lockdowns naar foodretailers verschoof, lijken ze goed vast te houden. Een groot deel van de winst wordt geïnvesteerd in conceptontwikkeling en technologische innovaties. Waar liggen kansen en met welke wensen van de consument moeten supermarkten rekening houden? Dit zijn de trends en ontwikkelingen in foodretail voor 2023.

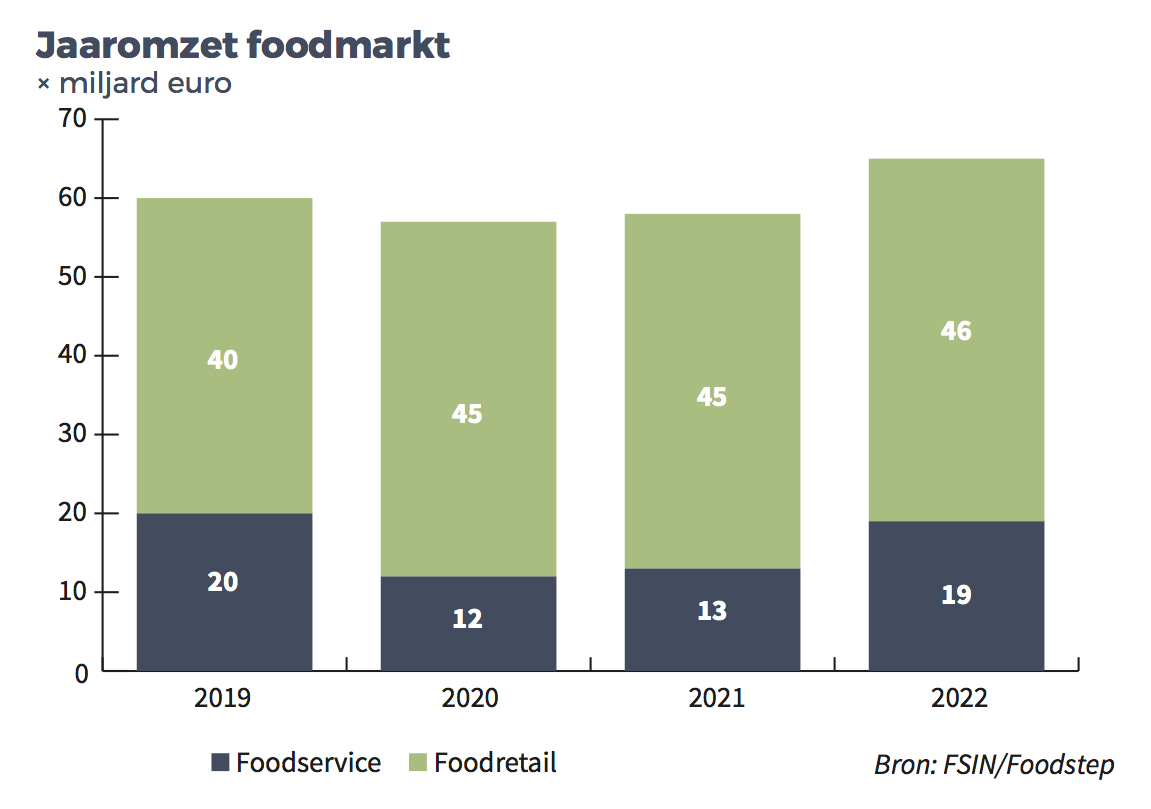

Jaaromzet foodmarkt

De jaaromzet van de foodmarkt komt na twee mindere jaren in 2022 weer hoger uit dan in 2019. Vooral foodservice leverde omzet in tijdens de coronajaren. In 2022 zit foodservice met een omzet van 19 miljard euro weer vrijwel op het niveau van 2019 (20 miljard), maar het grote verschil is: foodretail heeft een inhaalslag gemaakt. De jaaromzet van foodretail groeide van 40 miljard euro in 2019 naar 46 miljard in 2022.

Concentratie versus versnippering

Kijkend naar de markt van reguliere supermarkten lijkt er sprake van een doorzettende concentratie van de foodretailmarkt. Bijna 60% van alle foodbestedingen in ons land vloeit richting de grote supermarktconcerns, tegen bijna 50% tien jaar geleden, aldus FSIN. Toch is naast deze concentratie een beeld van versnippering zichtbaar. Op alle denkbare niches manifesteren zich nieuwe namen, zoals in de drankensector (E-Lucious, Drankdozijn, Beerwulf), sportvoeding (Body & Fit, XXL Nutrition) en vlees- en versproducten van de boer (Crisp, Grutto, Lokalist, Boerschappen). Ook is er sprake van een groeiend aantal etnische supers. Het zijn honderden kleine kruideniers, maar ook merken als Amazing Oriental, Tanger Markt en Sahan.

Meer weten over deze en andere trends in food? Reserveer ons Trendreport. Klik hier »

Van voorraad naar impuls

Hoewel de winkeloppervlakte van supermarkten de afgelopen decennia nog fors toenam, lijkt een stabilisatie of afname voor de hand te liggen. Niet alleen worden de app-generaties, dark stores en distributie-hubs dominanter, ook is de tijd tussen aankoop en consumptie na 2000 snel korter geworden. Het overwegende consumentengedrag transformeerde van ‘kastvoorraad voor een week kopen’ naar ‘aankopen op impuls’. Grote retailmerken anticiperen volop op deze trend, hoewel het verdienmodel van online en delivery een zorg blijft.

Downtrading nekslag voor lokale supermarkt

In de laatste maanden sloten een hoop lokale supermarkten de deuren. De kosten stegen sterk, de omzetten daalden, waardoor de kosten niet langer gedekt konden worden door de inkomsten. De kosten stegen sterk, de omzetten daalden. Want ondanks de groeiende aandacht naar lokale producten en de trend om duurzamer te leven en te eten, is het consumentenvertrouwen lager dan ooit. Mensen gaan bewuster om met hun uitgaven en kiezen ook – of misschien wel juist – bij het boodschappen doen eerder voor de goedkope dan de bewuste keuze. Downtrading, wordt dit fenomeen genoemd, waarbij de consument zijn euro’s een treetje lager besteedt dan voorheen. Niet alleen in foodretail, maar in vrijwel alle sectoren van foodservice en van de maatschappij is dit fenomeen zichtbaar.

Lees hier meer over de recente sluiting van een aantal lokale supermarkten »

Foodomzet Amazon blijft beperkt

Sinds de Duitse concerns Aldi (1973) en Lidl (1997) in ons land hun eerste supermarkten openden, debuteerden geen grote buitenlandse retailpartijen meer in de Nederlandse foodsector. Het Amerikaanse platform Amazon toont wel internationale aspiraties. Het bedrijf wil in het Verenigd Koninkrijk, Duitsland, Italië en Spanje enkele honderden kassaloze Amazon Fresh-winkels openen. Nederland wordt (nog) niet genoemd als vestigingsplek voor Amazons foodformules Fresh of Whole Foods Market. Toch wordt Amazon.nl door deskundigen alom beschouwd als uitdager van belang. In recent onderzoek van Deloitte geeft 8% van de Nederlanders aan weleens levensmiddelen bij Amazon.nl te hebben gekocht. Ter vergelijking: HelloFresh en Plus scoorden in het onderzoek allebei 11%.

Delivery en technologie

De nodige supermarktmerken kozen er recent voor zich online te vermengen met foodservice. Sowieso vinden in het virtuele en technologische domein binnen foodretail veel ontwikkelingen plaats. Een selectieve opsomming:

-

Vestigingen van foodretailers als Spar, Marqt (eigendom van Ekoplaza), Stach (Vermaat Groep), Albert Heijn (AH to go, AH XL) en andere merken zijn toenemend present op platform Thuisbezorgd.nl, traditioneel het domein van bezorgrestaurants.

-

De gespecialiseerde bezorgsupermarkt Picnic is op weg om marktleider te worden bij de online gedreven bezorging van levensmiddelen, een markt met een omvang van ruim 2,5 miljard euro omzet. Nadat Picnic eerder Jumbo verdrong, wedijvert het nu met AH. Beide hebben 38% marktaandeel in online delivery.

-

Gedreven door corona en aangejaagd door structureel personeelsgebrek, nemen geautomatiseerde systemen in toenemende mate de rol over van de bemenste supermarktkassa. In ruim twee jaar tijd is zelfscannen en -afrekenen de norm geworden. Het aandeel zelfgescande transacties bij consumenten passeerde in de loop van 2022 de 50%, aldus GfK.

-

Zowel supermarktconcerns als andere partijen ontwikkelen mini-markets voor kantoren, hotels en trafficlocaties. Veelal is sprake van verkoop via app-gedreven automaten.

-

Apps op de smartphone worden toenemend ingezet voor loyaliteits- en spaarprogramma’s, het communiceren van kortingscampagnes én om last minute onverkochte schapvoorraad met een bijna-vervallen THT-datum aan te bieden ter voorkoming van voedselverspilling. Too Good To Go is hier een goed voorbeeld van.

-

Het lijdt geen twijfel dat technologie en apps toenemend van invloed zijn op het speelveld van de grote foodretailers. De app MealBee is een niche-voorbeeld. Het stelt gebruikers in staat online hun eigen maaltijdbox samen te stellen om recepten van influencers te kunnen namaken. MealBee legt vervolgens een koppeling met het deliveryaanbod van AH, Jumbo en Picnic en vergelijkt beschikbaarheid, prijs en bezorgtijd.

Meer weten over deze en andere trends in food? Reserveer ons Trendreport. Klik hier »